在“江河浩荡,风云际会”国泰基金2024年冬季策略会上,国泰基金基金经理张容赫分享了他关于A股和港股的观点——

国内宏观:开始着手扭转通缩

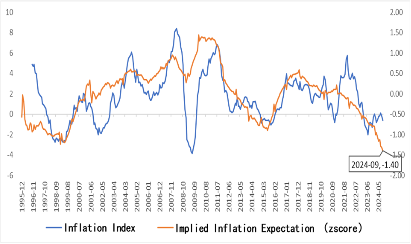

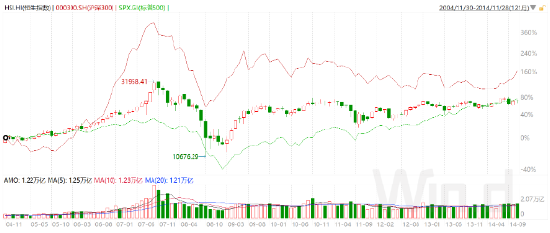

9月份的大会的前提条件是国内的通缩压力已经达到了历史高位,我们制定了一个隐含通缩预期的指标,隐含通胀预期指标基于存贷款久期差的逻辑构建,为M1/M2-短期贷款/总贷款,反应了基于所有存贷款行为隐含的通缩预期。

回头看,隐含通缩预期这个指标已经低于了97、98年亚洲金融危机时代,同时也低于相对来说经济困难的14、15年。相较于08年整体的衰退期来讲,还处于比较高的位置。这也是我们这一次观察到了大会对于政策出现明显发力转向的一个主要出发点。

隐含通缩预期

从经济的情况来看,基建依然是偏弱的。基建投资增速边际回升,广义与狭义基建增速继续分化。1-9月,广义基础设施建设投资同比增长9.26%,增速较1-8月上升1.39个百分点;狭义基建投资增速4.1%,较1-8月放缓0.3个百分点。单月来看,9月广义基建投资同比增长17.5%,增速较8月回升约11.3个百分点,狭义基建投资同比增长2.2%,增速较8月回升约1个百分点,广义基建增速与狭义基建增速走势继续分化,或与地方财力受限、隐债压力大等因素有关。

从消费者信心来看,消费者信心与收入增速走低,消费增速放缓:9月社消增速相对平稳,政策加快落地。1-9月,社消总额同比增长3.3%,增速较1-8月下滑0.1个百分点,9月单月,社消总额同比增长3.2%,增速比8月加快1.1个百分点。

出口的情况来看,出现了一定的边际回暖。10月出口增速大幅反弹,进口增速转为下降。按美元计,2024年1-10月份我国货物贸易进出口总额50676.5亿美元,同比增长3.7%,增速较1-10月回升0.3个百分点。其中,2024年1-10月出口总值29264.6亿美元,同比增长5.1%,较1-9月回落0.3个百分点。进口方面,1-10月进口总值21411.9亿美元,同比增长1.7%,增速较1-9月回落0.5个百分点。但前瞻指标来看新出口订单有走弱迹象。

近期财政政策的发力,对于化债的具体议案,大家已经看到了具体数据。化债的议案具体内容包括:1)增加6万亿元地方政府债务限额置换存量隐性债务,2024-2026年每年2万亿元;2)从2024年开始,连续5年每年从新增地方政府专项债券中安排8000亿元,累计可置换隐性债务4万亿元。3)2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还。

财政部部长表示,目前我国中央财政还有较大的举债空间和赤字提升空间。目前财政部门正在积极谋划下一步的财政政策,加大逆周期调节力度。

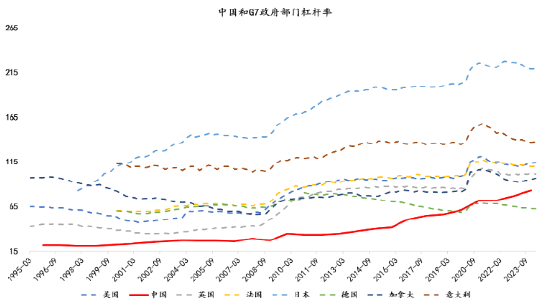

我们把中国和其他国家政府之间的部门杠杆率进行了一个比较。从图上来看,除了德国以外,中国显著低于其他的这些发达国家,美国的这一比例相对来说是比较高的。从目前中央财政来看,还有比较大的举债空间和赤字提升空间。

海外宏观环境:全球衰退交易酝酿进入第二阶段

对海外宏观来讲,我们相对来说会更审慎一些。大选结果已经出了,特朗普2.0回归,从他的核心政策主张来看,对内减税对外加税是他最主要的政策主张,从方向上来看,增加刺激控制非法移民,推崇旧能源以及相对弱势的美元,是他提出的主要政策纲领。

根据美国国会预算办公室也就是CBO的现行基准来看的话,预计到2035年底,预计到2035 年底,这一比例将从2026财年年初的102%增长到125%。短短三年内,美国债务占经济的比例将超过1946年创下的106%的历史最高纪录。估计特朗普总统的计划将使债务在2035年达到GDP的142%——GDP增长17%。

那么从9月下旬开始,伴随着市场已经开始交易,特朗普上任的概率比较大,胜选的概率比较大,市场上已经观察到了美债利率上冲,高于我们认为的现在基本面定价的拟合值。在这样的一个环境下,就会对于经济产生一定的边际压制作用。

回到特朗普关于他的财政政策纲领的讨论。从现在的情况来看的话,虽然特朗普可以说是成为了罗斯福之后权力最大的美国总统,他对于参政两院包括司法体系都有比较强的把控能力,但是以现在的环境来看的话,我们并不认为他的所有的施政纲领可以得到100%的贯彻,这里的约束并不是来自于权利的问题或者意愿的问题,而是来自于空间的问题。

发债并不是无限制的,即便是美国。现实的债务约束我们已经看到,当前美债已经几乎站在国际清算银行测算的债务发散风险的临界点。积极的财政主张,在选上后如果没有被落实,那么已经发生的交易将可能逆转。

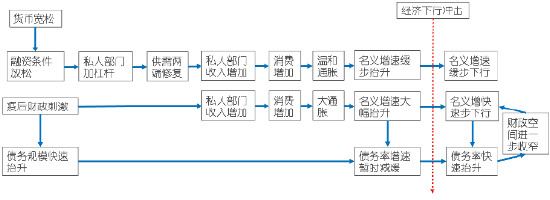

图表分上下两部分,上图是在遇到经济困难的时候,传统的宽松的条件。而下图是特殊环境下的刺激经验。

可以看到,传统的宽松环境,流程会更长,它以货币宽松开始,然后达到了融资条件的宽松,然后私人部门根据个体的经历经验,以及对于未来的展望,开始逐渐选择加杠杆的动作,进而导入供需两端开始复苏,增加了雇佣失业率开始有所回升,失业率开始有所回落,私人部门的收入开始增加,消费增加,进而导致了温和通胀,进而导致名义增速的这样的一个缓慢上行。

但是在这一轮特殊的疫后政策,政策流程被大大的简化了,疫后的财政刺激,管理部门也许只是按一下鼠标,直接就把钱从财政部门拨到了私人部门,缺失了中间相对漫长且繁复的融资条件放松加杠杆以及特别重要的供需两端均修复的过程。那么这种单边的增加,私人部门收入的行为势必会导致消费增加,而在供给没有得到很明显匹配的环境下,会造成通胀水平的比较高,进而造成名义增速的大幅抬升,这使得债务率增速暂时放缓,然后再转向经济的下行冲击后,会使得债务率快速抬升,进而压缩进一步的财政空间。

从特朗普的第一个任期到现在,美国的赤字率一直处于一个比较高的状态,而这种比较高的状态并没有和高失业率匹配。从精神上来看,历史上排除这一次2016年开始的高赤字率的积极财政政策。历史上来看的话,只有战时会在失业率没有明显抬升的时候,出现比较积极的财政政策,但是这一次我们也看到了,在连续的实行了接近8年的比较大力度的财政刺激之后,现行的留给美国政府财政赤字的空间,已经没有计划的那么大了,也就是说我们很担忧的竞选主张在当选之后很难得到积极的落实,但是从市场交易的角度来讲的话,这些交易已经开始被计价了,那同样负面影响也会作用于美股。

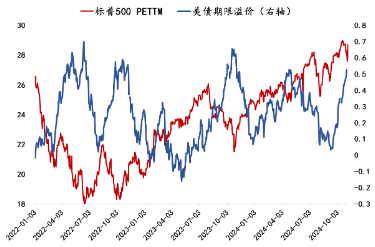

当前重点在于债务可持续性担忧下美债期限溢价持续抬升,这将对美股估值存在压制作用。下图很清晰,红色的线是标普500的估值,而蓝色的线是美债的期限溢价,也作为我们的右边的轴,可以看出在左边在2/3甚至3/4的画面里面,红色线和蓝色线之间的相反关系是比较一致的,也就是说当蓝线升高的时候,红线会有下行,反之也是这样的,这个过程一直持续到了今年,甚至持续到了从今年的二季度往后出现了红蓝线同时向上的这样的一个状态,也就是说持续的出现了背离。

当美债期限溢价还是不断攀升的时候,美股估值依然还是提升的,当然这是一个历史上很特殊的环境。另外关于景气的角度,我们也认为一是结合前面的判断,二是结合我们现在市场预期的角度,三季报很有可能是大概率的景气高点。

结合上周五的美联储降息鲍威尔的发言,从降息的角度来看,25bp是符合市场预期的鲍威尔的陈述看上去复制了2007年10月的FOMC声明——“强劲增长”-“通胀风险”–“降息0.25%”。随后,次贷危机开始加速演绎。这也是我们一直担心的衰退风险证据之一。

港股:新的角色,新的定位

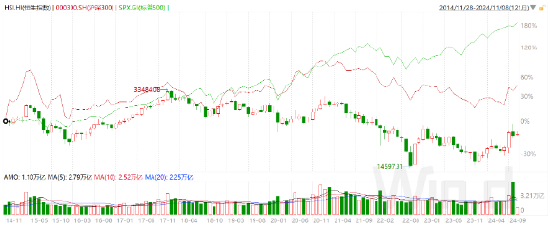

再谈一下港股,我们这边简单的放了一个图,从2004年到2014年的交易复盘来看,港股市场走势与美股之间保持着极强的相关性,甚至10年间的收益率的水平都是完全一致的,而A股市场则中国经济入世、城镇化的高速发展呈现出更大的弹性以及更高的收益率。彼时,我们探讨港股市场更多的是从海外的思路入手进行分析。

但随着时间变迁,从过去10年的交易复盘来看,中美股市之间存在一定的相关性。从2014年一直到2024年间,只有特朗普上一个任期发动贸易战的18年,以及最近的23-24年中美市场之间呈明显的涨跌差异,甚至从14年末到21年的收益率情况中美股市都是比较接近的。由于2019年的事件性影响,使得海外资本配置港股的意愿减弱,从那时起,港股市场的走势出现掉队,成为了更为弱势的A股市场,理由则是相较于A股,流动性方面受美元影响更大。

回头看眼前的港股市场,10月的恒生指数出现了一个小幅的回调,10 月恒生指数回调 3.9%,恒生港股通回调 3.4%,与沪深300 回调3.2%水平类似,但高于中证 800 的回调幅度。其中恒生科技指数回调5.3%,显示出涨跌贝塔都更高的特征。10 月中,由于全球经济放缓的影响,海外主要指数也以回落居多。重点指数方面,中国内地银行指数依旧为“压舱石“,涨幅0.2%,高股息则排名其次。反弹幅度小的消费板块,如港股通新经济、港股通消费开始跑赢恒指。下跌幅度最大的是医疗、互联网、创新药。

港股的A/H 股部分三季报已经披露,根据 Wind 数据,截止11月2日,接近200家港股上市公司披露了业绩情况,其中54.2%的上市公司Q3归母净利润增速相较Q2有所上升。目前来看恒指的整体前瞻EPS指引是上修的,但诸多互联网公司的Q3业绩要等到11月发布。目前我们对于业绩方面的指引是比较积极的,所以更多的从流动性的角度进行思考。

由于香港的特殊的地位,由于中国香港的货币政策目标主要是维系货币市场的稳定性,因此港币的发行量和利率与市场供需相关性较强。在联系汇率制下,香港金管局通过将本币与美元的汇率进行锚定,并严格按照既定比例兑换,进而形成“货币发行量-外汇存储量”联动的货币制度。在这种完全市场化调节供应的情况下,没有中央银行可以进行调控。在联系汇率制度的影响下,中国香港货币基础的变化与 Libor-Hibor 的利差存在重要的对应关系。

美联储降息后,中国香港金管局及各银行纷纷下调利率,释放本地金融流动性。由于港币实行盯住美元 的联系汇率制度,当美联储降息带来的港币流入压力、推动港币兑美元汇率触及 7.75 的强方兑换保证时,为阻止港币进一步升值,香港金管局将按照承诺卖出港币、买入美元,进而推升中国香港银行间流动性。但必须警惕如果全球衰退氛围上行,美元流动性稀缺,作为港币交易的港股市场很可能陷入麻烦。

配置结论:“政策底”已是一致认知

展望国内,经济压力再度加大迫使政策出台,从今年底到明年初均处于政策的部署期,市场风险偏好提升。一方面,经济除了消费和投资因债务问题和产能问题开始转弱,库存周期也转入去库,生产边际放缓。另一方面,经济方面的政策态度全面转向。货币政策降息,财政政策加码,地产政策目标止跌企稳,更重要的是资本市场态度的大转向。尽管对于财政政策的具体执行力度仍有分歧,但“政策底”已经是市场的一致认知,市场风险偏好提振。

展望海外,特朗普交易提前开启,尽管大选大获全胜,但特朗普依然很可能无法贯彻他的施政纲领。

估值上看,AH股的股票资产性价比在快速上涨后,回到风偏修复后的合理区间。

综上来看,第二阶段的震荡结构市开启,关注内部积极预期和外部负面冲击下的公约数。

如传统经济中低估值且有望受益于政策反转的,主要是消费板块中的地产链、出行链、社服教育等。

如好成本弹性大于需求弹性的,比如部分的公用事业、食品饮料、农牧养殖、轻工等。

如国内既具有全球竞争优势、又有望产能格局改善的方向,主要是新能源产业。

如港股具备全球稀缺性的互联网、创新药板块,但港股必须警惕可能出现的衰退氛围下美元流动性稀缺造成的流动性压力。

注:观点仅供参考,不构成投资建议或承诺。市场有风险,投资需谨慎。

还没有评论,来说两句吧...