(来源:EB金工)

本订阅号中所涉及的证券研究信息由金融工程研究团队编写,仅面向光大证券专业投资者客户,用作新媒体形势下证券研究信息和观点的沟通交流。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号无法设置访问权限,任何人成功订阅、接受本订阅号,在任何情况下均不应解释为光大证券同意将其作为任何业务的客户,若因此给您造成不便,敬请谅解。本订阅号推送的任何内容在任何情况下均不作为投资建议,订阅者就基于本订阅号推送内容做出的任何投资决策应当自行承担后果。

分析师:祁嫣然 执业证书编号:S0930521070001

摘要

因子表现跟踪

大类因子表现来看,本周全市场股票池中,杠杆因子获取正收益0.60%;流动性因子和市值因子获取负收益-0.77%、-0.52%,市场小市值风格显著;其余风格因子表现一般。

单因子表现来看,沪深300股票池中,本周表现较好的因子有动量调整大单(2.40%)、大单净流入 (2.32%)、动量调整小单(1.82%)。表现较差的因子有单季度总资产毛利率(-2.60%)、总资产增长率(-2.48%)、单季度ROA (-2.14%)。

中证500股票池中,本周表现较好的因子有动量调整小单(2.99%)、市盈率因子(2.89%)、市净率因子 (2.75%)。表现较差的因子有5日成交量的标准差(-0.57%)、净利润率TTM (-0.48%)、营业利润率TTM (-0.27%)。

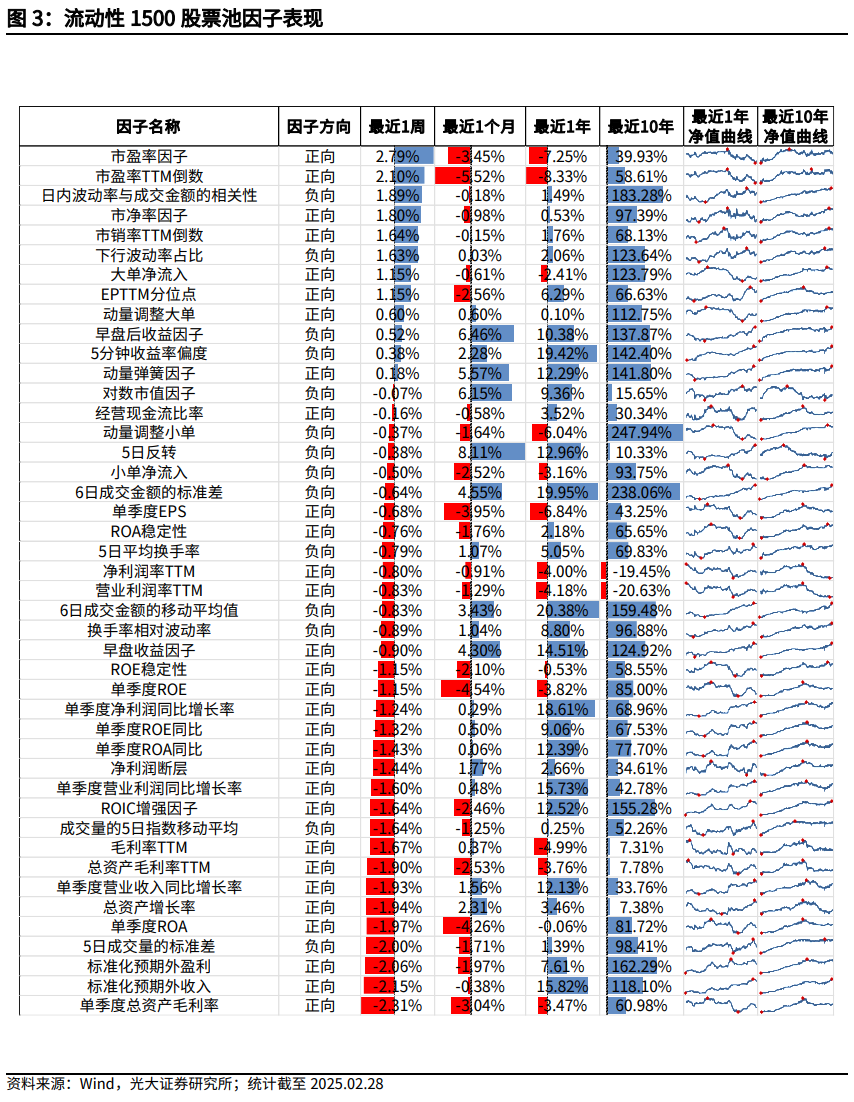

流动性1500股票池中,本周表现较好的因子有市盈率因子(2.79%)、市盈率TTM倒数(2.10%)、日内波动率与成交金额的相关性(1.89%)。表现较差的因子有单季度总资产毛利率(-2.31%)、标准化预期外收入(-2.15%)、标准化预期外盈利(-2.06%)。

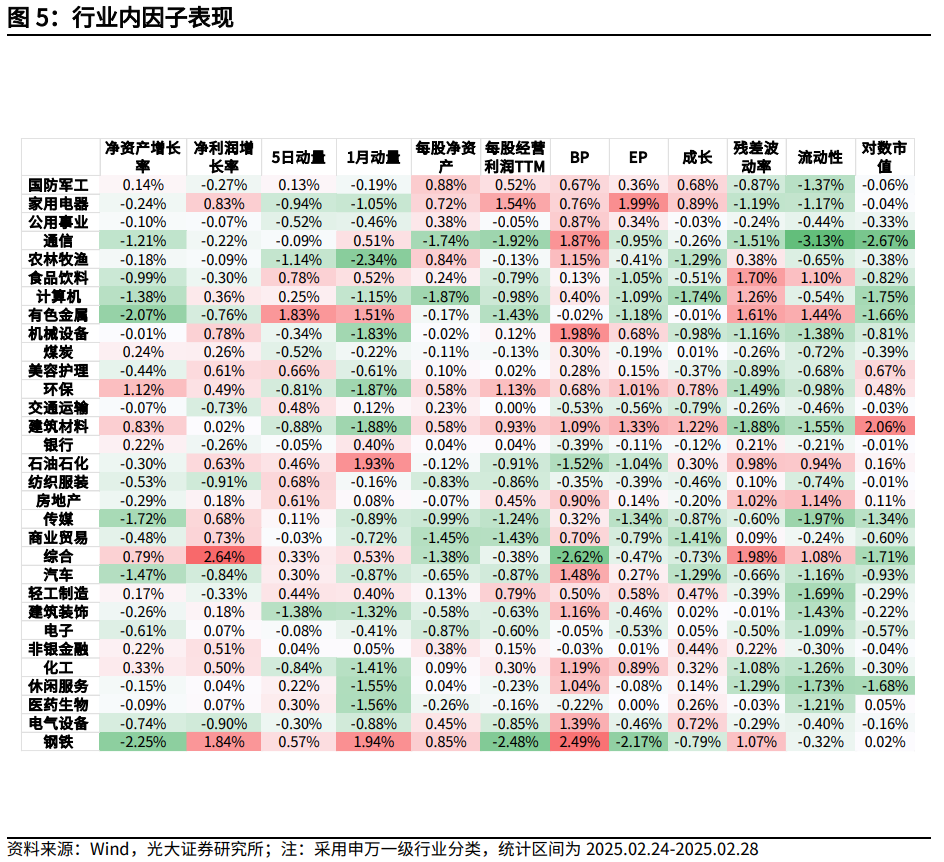

因子行业内表现,本周,基本面因子在各行业表现分化,净资产增长率因子、每股净资产因子和每股经营利润TTM因子在环保行业表现较为一致。估值类因子中,BP因子和EP因子在家用电器、机械设备、环保、建筑材料、化工行业表现较为一致。残差波动率因子和流动性因子在食品饮料、有色金属、石油石化、房地产和综合行业正收益较为一致。市值风格上,本周多数行业小市值风格显著。

PB-ROE-50组合跟踪

本周PB-ROE-50组合在各股票池中超额收益出现回撤。中证500股票池中获得超额收益-1.20%,中证800股票池中获得超额收益-2.24%,全市场股票池中获得超额收益-2.22%。

机构调研组合跟踪

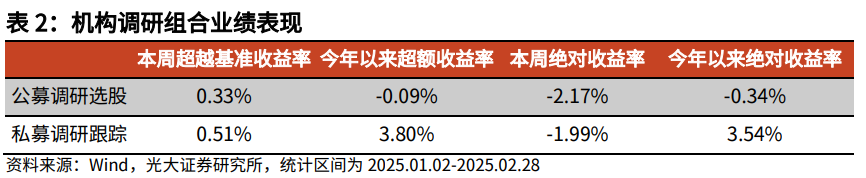

本周公募调研选股策略和私募调研跟踪策略获取正超额收益。公募调研选股策略相对中证800获得超额收益0.33%,私募调研跟踪策略相对中证800获得超额收益0.51%。

大宗交易组合跟踪

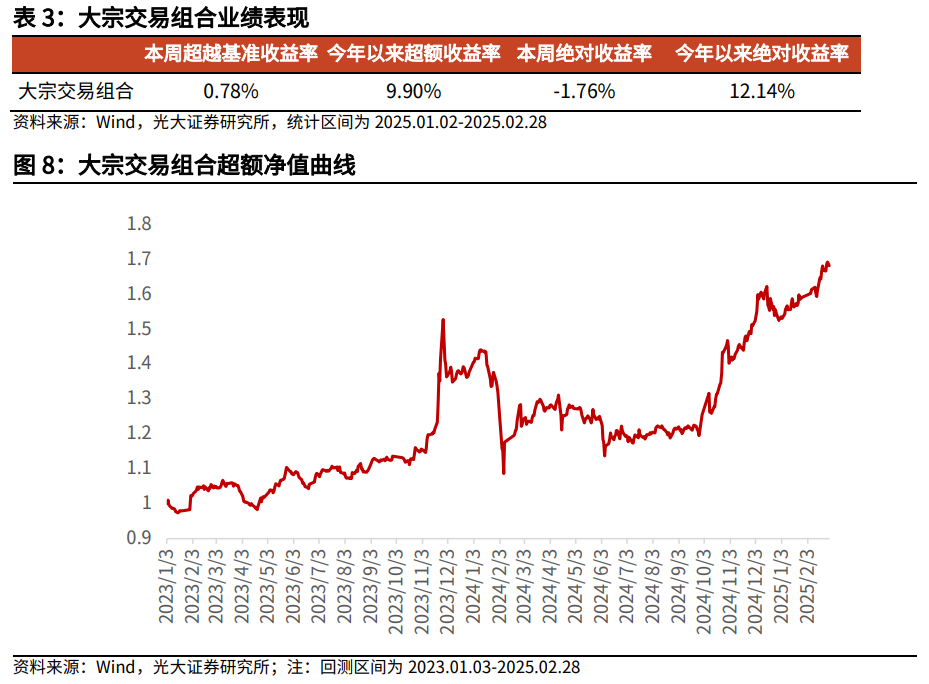

本周大宗交易组合相对中证全指获取正超额收益,大宗交易组合相对中证全指获得超额收益0.78%。

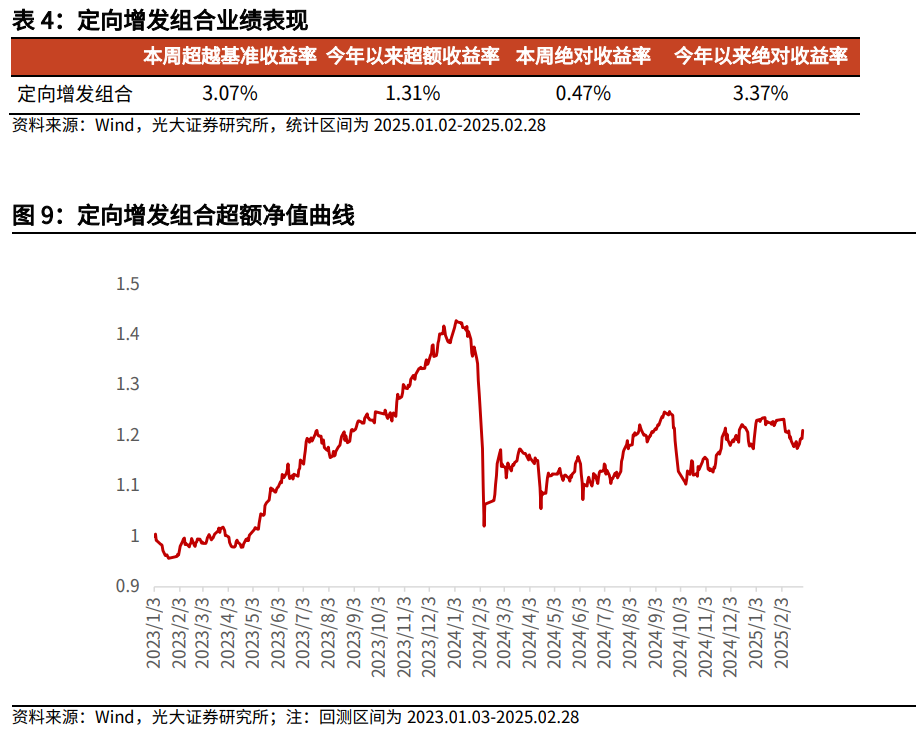

定向增发组合跟踪

本周定向增发组合相对中证全指获取正超额收益,定向增发组合相对中证全指获得超额收益3.07%。

风险提示

报告结果均基于历史数据,历史数据存在不被重复验证的可能。

单因子表现

下图展示了本周因子在沪深300、中证500和流动性1500股票池中的表现,收益为剔除行业与市值影响后多头组合相对于基准指数的超额收益。

沪深300股票池中,本周表现较好的因子有动量调整大单(2.40%)、大单净流入 (2.32%)、动量调整小单(1.82%)。表现较差的因子有单季度总资产毛利率(-2.60%)、总资产增长率(-2.48%)、单季度ROA (-2.14%)。

中证500股票池中,本周表现较好的因子有动量调整小单(2.99%)、市盈率因子(2.89%)、市净率因子 (2.75%)。表现较差的因子有5日成交量的标准差(-0.57%)、净利润率TTM (-0.48%)、营业利润率TTM (-0.27%)。

流动性1500股票池中,本周表现较好的因子有市盈率因子(2.79%)、市盈率TTM倒数(2.10%)、日内波动率与成交金额的相关性(1.89%)。表现较差的因子有单季度总资产毛利率(-2.31%)、标准化预期外收入(-2.15%)、标准化预期外盈利 (-2.06%)。

大类因子表现

本周全市场股票池中,杠杆因子获取正收益0.60%;流动性因子和市值因子获取负收益-0.77%、-0.52%,市场小市值风格显著;其余风格因子表现一般。

行业内因子表现

本周,基本面因子在各行业表现分化,净资产增长率因子、每股净资产因子和每股经营利润TTM因子在环保行业表现较为一致。估值类因子中,BP因子和EP因子在家用电器、机械设备、环保、建筑材料、化工行业表现较为一致。残差波动率因子和流动性因子在食品饮料、有色金属、石油石化、房地产和综合行业正收益较为一致。市值风格上,本周多数行业小市值风格显著。

PB-ROE-50组合表现

本周PB-ROE-50组合在各股票池中超额收益出现回撤。中证500股票池中获得超额收益-1.20%,中证800股票池中获得超额收益-2.24%,全市场股票池中获得超额收益-2.22%。

机构调研跟踪

本周公募调研选股策略和私募调研跟踪策略获取正超额收益。公募调研选股策略相对中证800获得超额收益0.33%,私募调研跟踪策略相对中证800获得超额收益0.51%。

大宗交易组合跟踪

大宗交易近年来持续火热,发生大宗交易的股票在市场中的数量占比较高,大宗交易由于其保护隐私的特性,买卖双方进行大宗交易的细节不得而知。但是,我们可以通过统计分析,探究其背后蕴含的信息。

经过测算,“大宗交易成交金额比率”越高、“6 日成交金额波动率”越低的股票,其后续表现更佳。因此,我们根据“高成交、低波动”原则,通过月频调仓方式构造大宗交易组合。(组合构造详情见2023年8月5日报告《提炼大宗交易背后蕴含的超额信息——量化选股系列报告之十一》)

本周大宗交易组合相对中证全指获取正超额收益,大宗交易组合相对中证全指获得超额收益0.78%。

定向增发组合跟踪

2023年8月,再融资政策自2020年宽松后,再次收紧。定增市场当前的现状也引发众多投资者关注,定向增发事件效应是否还能有效?涉及定向增发股票是否还具备投资价值?带着这些疑问,我们对定向增发的事件效应进行了细致的分析。

我们以股东大会公告日为时间节点,综合考虑市值因素、调仓周期以及对仓位的控制,我们构造了定向增发事件驱动选股组合。(组合构造详情见2023年11月26日报告《多角度解析定向增发中的投资机会——量化选股系列报告之十二》)

本周定向增发组合相对中证全指获取正超额收益,定向增发组合相对中证全指获得超额收益3.07%。

风险提示:报告结果均基于历史数据,历史数据存在不被重复验证的可能。

详见2025年3月1日发布的《市场小市值风格明显,定增组合超额收益显著——量化组合跟踪周报20250301》

还没有评论,来说两句吧...